Nos últimos meses vimos a bolsa de valores brasileira, a B3, superar um cenário de crise, com estopim em maio de 2017, quando, após as delações do então sócio da empresa JBS, Joesley Batista. No dia 18 de maio de 2017, o principal índice da bolsa brasileira, o Ibovespa, despencou 8,8%, seu maior tombo desde 22 de outubro de 2008, no auge da crise financeira internacional. No dia 18 a B3 precisou suspender os negócios, por conta da queda acelerada. Nos últimos dias, muito motivada por conta das reduções das taxas de juros e do cenário da economia internacional, a B3 quebrou outros tipos de recordes: a superação da máxima histórica, com o Ibovespa atravessando a barreira dos 80.000 pontos.

Por conta desses fatos, o mercado de ações passou a ter maior destaque da mídia, seja por boas ou más razões. E, como de costume, quando se fala que é possível ganhar mais dinheiro em algum lugar, há uma grande migração para lá. Será que o mesmo vem acontecendo com a bolsa?

Uma coisa é fato: a bolsa de valores no Brasil, quando comparada com outros países, ainda tem um volume muito baixo. Para se ter uma noção, a Apple, listada na bolsa de Nova York, com seu valor, conseguiria comprar a B3 inteira!

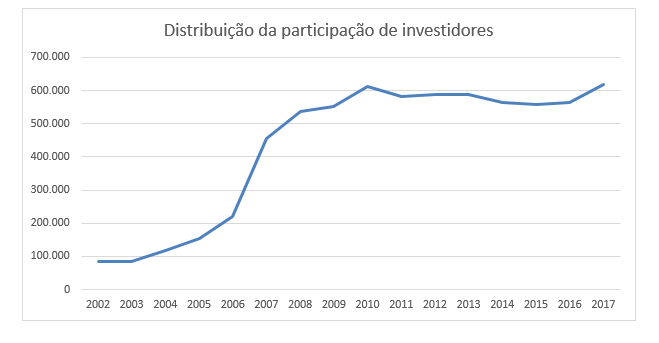

Falando de investidores, a B3 possui, apenas, 640.000 pessoas cadastradas, sendo 75% homens 22% mulheres e 3% pessoa jurídicas. O número é tão pequeno que representa, apenas, cerca de 0,3% da população brasileira. Em relação à distribuição por estados, a concentração é praticamente totalmente centralizada nos Sul e no Sudeste, com aproximadamente 90% dos investidores (apenas São Paulo corresponde à 47,7%). Em relação à faixa etária, a maioria dos investidores (42,24%) corresponde aos maiores de 66 anos. A figura abaixo mostra a evolução das pessoas físicas na bolsa:

Existem alguns fatores que explicam o baixo número de pessoas que investem na bolsa, sendo o principal deles, a falta de educação financeira. Existem diversos casos de pessoas que entram na bolsa, sem estratégia alguma, e acabam perdendo uma boa parte (quando não tudo) do que tem. E o resultado disso não é só a quebra do investidor, mas ele difamando a própria bolsa. Outro motivo é o Brasil possuir altos juros, quando comparado a outros países, o que torna a Renda Fixa a preferência de muita gente, por conta do baixo risco e do bom retorno.

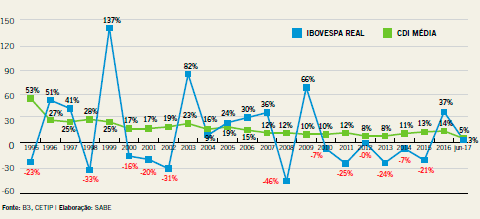

Porém, antes de entrar na bolsa, é fundamental entender que este tipo de mercado é considerado de Renda Variável. Ou seja, ao contrário e títulos como Poupança, CDBs e Tesouro Direto, quando se compra uma ação não há um prazo de vencimento para o título e não há uma taxa de juros atrelada, portando, fica mais difícil prever o retorno do investimento, passa a ser algo especulativo. Por outro lado, por ter um grau de risco maior, investir em ações traz a POSSIBILIDADE de se ter um retorno muito superior ao retorno da renda fixa. Confira abaixo um gráfico que compara dois índices: o CDI, representando investimentos bancários de renda fixa, e o Ibovespa, representando as principais ações da bolsa:

Enquanto o CDI tem um comportamento praticamente linear, o Ibovespa tem seus momentos de granes altas e baixas. Portanto, é possível ter ganhos acima da média como também grandes perdas. Mas por quê será que as ações têm esse comportamento tão “violento”?

As ações nada mais são do que cotas de grandes empresas. Empresas do mundo todo, para obter recursos, podem abrir seu capital em bolsa de valores (fazendo o chamado IPO). Feito isso, investidores podem sair comprando “partes” destas empresas. No primeiro momento, no chamado Mercado Primário, a empresa vende suas ações e capta os recursos. A partir dai, o cotista pode permanecer com as ações ou negociá-las com outros investidores, no chamado Mercado Secundário. Este mercado permite grandes negociações, em funções da economia e da situação da empresa. As relações da oferta e demanda são aplicadas e fazem com que os preços das ações subam ou caiam, tornando algumas pessoas infinitamente ricas e levando outras pessoas à falência.

Por conta disso, o mercado de ações exige planejamento e estratégia. Existem dois principais tipos de análises para se escolher quais ações comprar: a análise fundamentalista e a análise técnica. Na análise fundamentalista, são verificados fatores como resultados da empresa, posicionamento de mercado, desempenho do setor para determinar se uma determinada ação vale a pena ser comprada. Basicamente, é feita a pergunta “Eu seria sócio desta empresa?”. Este tipo de técnica é recomendado para um prazo mais extenso. Para prazos mais curtos, inclusive para operações diárias (chamadas Day Trade), usa-se muita a análise técnica. Esta já busca, através de gráficos, tendências que os preços das ações podem ter.

Não podemos considerar uma destas técnicas melhor do que a outra. Cada pessoa tem seus próprios objetivos, com prazos e valores definidos, e, tem um grau de risco que está disposto a correr. Uma vez definidos e com uma boa base de estudos, ou através de especialistas no assunto, pode-se optar por qual das estratégias escolherá para atuar no mercado de ações.